想必大家都知道2019年4月1日之后国家政策将旅客运输纳入可抵扣进项税额的范畴了,为广大企业又带来一波真真实实的优惠。这不,xx公司最近业务蒸蒸日上,销售人员到处出差,报销了一堆差旅费。正好赶上了新政策,会计小白欢欢喜喜的将手中积攒的2个月的差旅费发票一股脑抵扣在5月份了,这可给他引来了大麻烦:

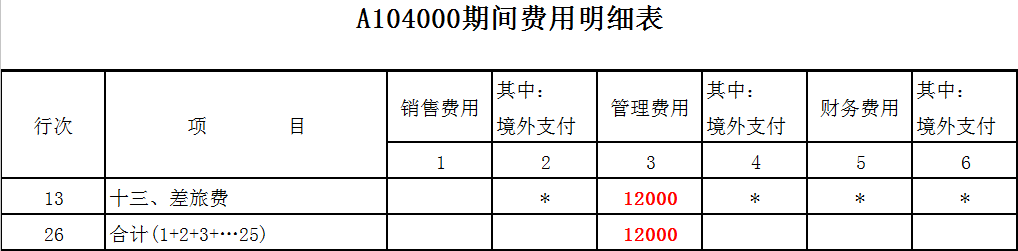

下面咱们具体看下这家公司差旅费抵扣情况:

2018年汇算数据:

2019年5月抵扣金额及税额:

占比情况:

通过数据,可以看到这家企业以一个月抵扣的旅客运输进项税额测算年抵扣税额(5月旅客运输抵扣税额*12),占了去年汇算清缴差旅费总金额的85%。大家都知道计入差旅费的一般是餐饮、住宿、交通等的支出,其税率一般是6%、9%、3%的,加之有些是不能抵扣的,所以综合算下来正常的占比范围一般在千分之五到百分之五之间,可见这家企业5月测算下来的进项税额占比畸高,其中的风险是不言而喻的。

对于有淡旺季的企业来说,这样做事出有因,建议企业能够将有相关资料留存备查以便税局问询、稽查时可以合理解释;对于一般的企业,就尽量不要将这些票攒到一起抵扣,避免出现过于异常的数据,引起税局关注,甚至被请去“喝茶”。

随着差旅费可抵扣的范围增大,那还有哪些风险点值得我们关注呢?

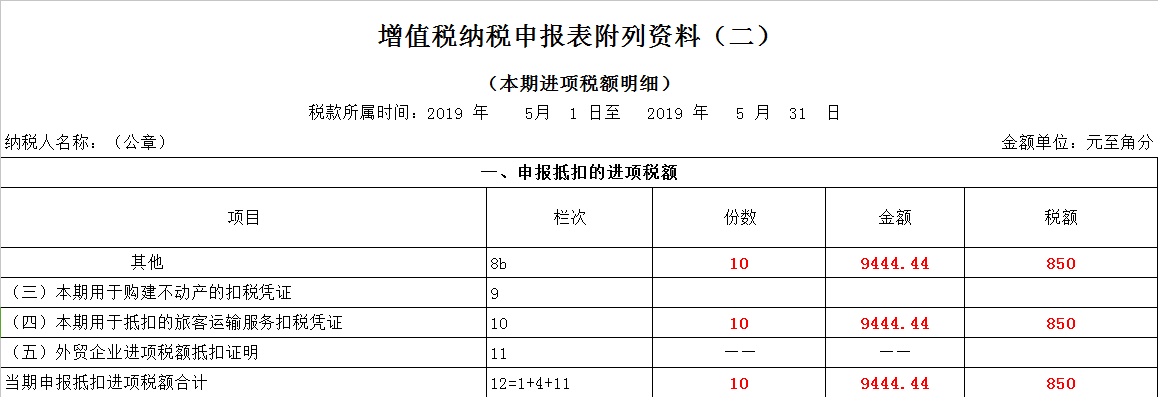

1.增值税附表二需真实填写:我们知道附表二有“本期用于抵扣的旅客运输服务扣税凭证”这一栏次,本栏次不参与计算。因此很多企业贪图方便,在抵扣份数处填写0,与之对应的却有抵扣金额、税额;抑或是将抵扣份数填为1,抵扣金额是几万,税额是几千的也很多。旅客运输的票价都是公开透明的,这样操作对企业来说肯定极不安全,建议企业建立相关台账,据实申报企业业务。

2.可抵扣的税额和报销制度需一致:比如员工出差乘坐的广州至南京的动车,一等座票价为1055元,但按照公司制度,公司只给报销二等座的钱为660元。那购进旅客运输服务计算抵扣的增值税额就要受报销金额限制,需在报销金额的基础上计算抵扣进项税额为:660÷(1+9%)×9%=54.50元。

注:同理,如果取得的是因公出差超标准的住宿费专票,认证后超标准无法报销部分对应的进项税额需作进项税转出。

3.企业差旅费归类问题:差旅费顾名思义是企业员工因公出差所发生的城市间交通费、住宿费、伙食补助费和市内交通费等,主要依据企业内部财务管理制度执行。所以,企业报销的外部人员发生的诸如机票费、住宿费等貌似是差旅费的范畴,其实质却是企业发生的劳务或业务招待等的支出,要注意合理区分。

差旅费虽然是企业中比较小的部分,但其中存在的风险,真的是不容小觑的。“千里之堤,溃于蚁穴”,从细节抓起,杜绝风险。