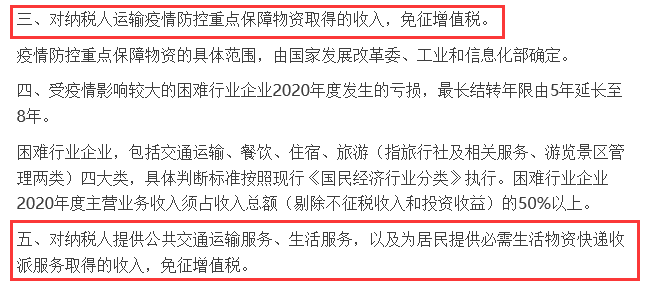

【政策】:《财政部、税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部、税务总局公告2020年第8号)

【关键点】:免税 申报和账务处理

2020年的春节大家都在不断关心疫情发展态势。这次的疫情影响了我们每个人,个人居家自我隔离,公司停工停产等等,在这种情形下,国家为了扶持中小企业渡过疫情难关,推出了一系列税收优惠政策。其中“免征优惠”一定是企业最为关注的,即:《财政部、税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部、税务总局公告2020年第8号)

文件一出,会计小伙伴可要发言了:

别急,马上来讲一讲:

免税账务处理

疫情防控期间免税收入(公共交通运输服务、生活服务、快递收派服务等)需要与其他应税项目分开核算清楚,账务上直接确认收入,无需确认销售方的增值税。即:

(1)确认收入

借:应收账款等

贷:主营业务收入等

(2)结转成本

借:主营业务成本等

贷:生产成本

应付职工薪酬等

亿企赢提示:享受免征增值税优惠对应的进项税额是不能抵扣的,如已抵扣需作进项税额转出处理。

由于政策发布的比较晚,在此之前有的企业已经确认了增值税的部分,可以参考以下2种方式处理:

方式一:

借:应交税费——应交增值税(销项税额)

贷:主营业务收入等

方式二:

借:应交税费——应交增值税(减免税款)

贷:营业外收入

说完账务处理,一起来看下报表填写(以一般纳税人生活服务为例):

免税申报操作介绍

享受免征增值税优惠,当然要开具“免税”的普通发票,申报时正常采集发票信息:

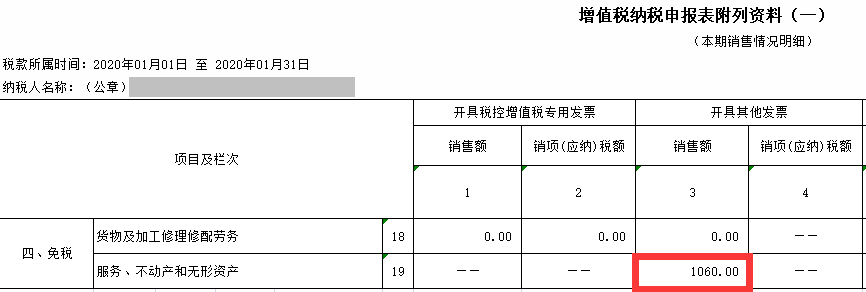

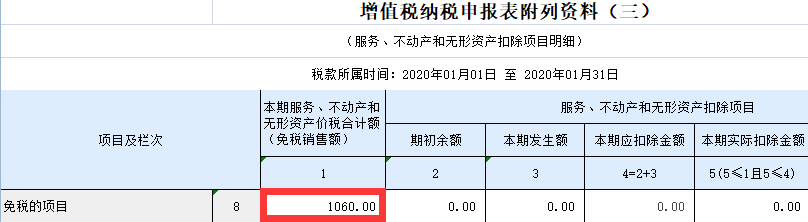

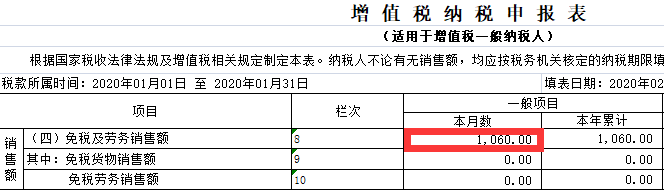

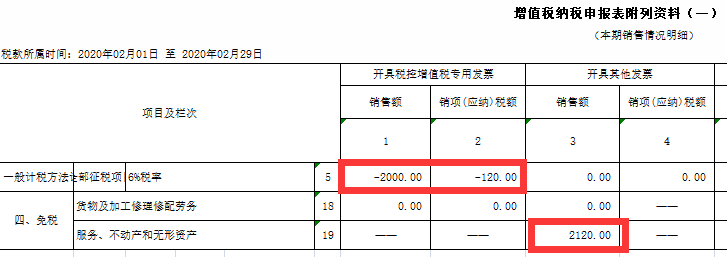

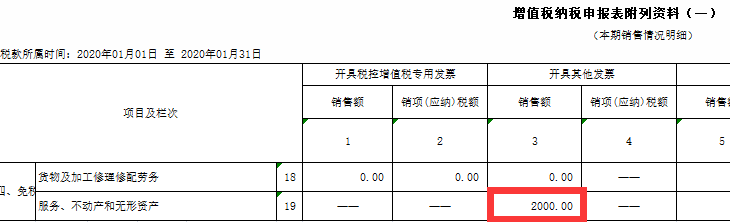

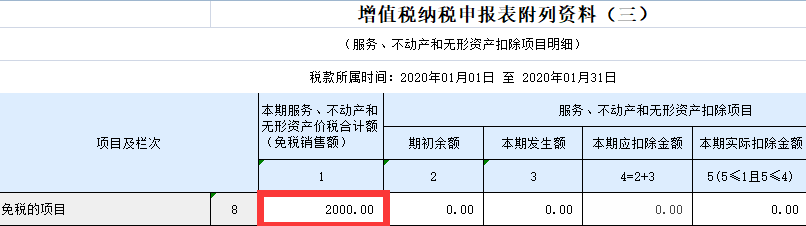

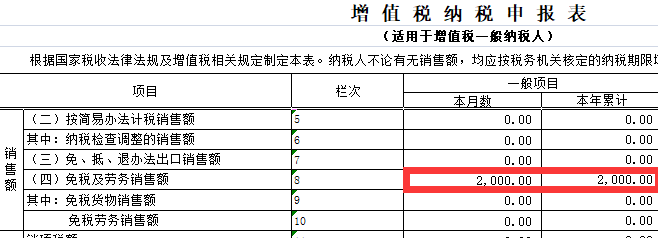

采集完发票后,数据会自动生成到附表一、附表三及主表:

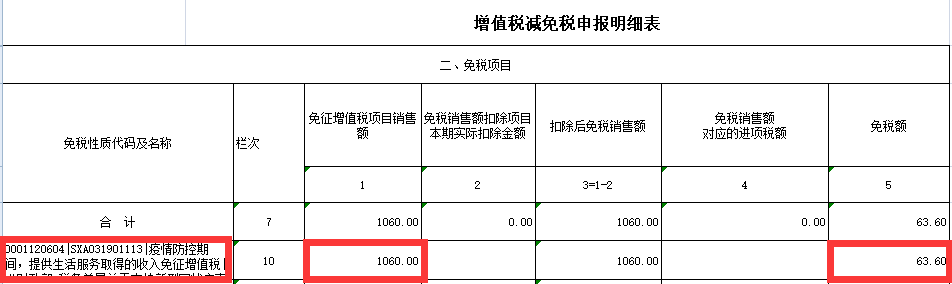

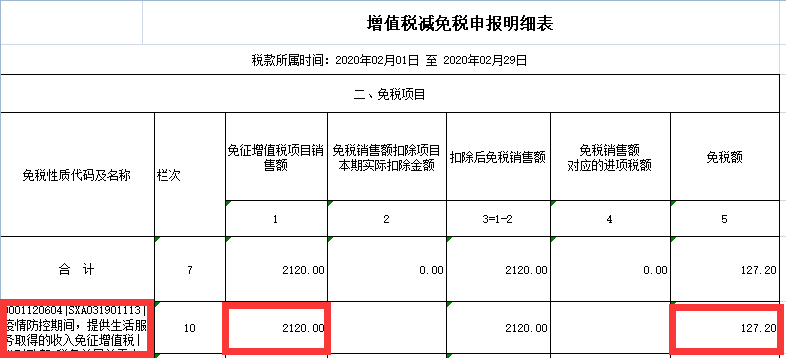

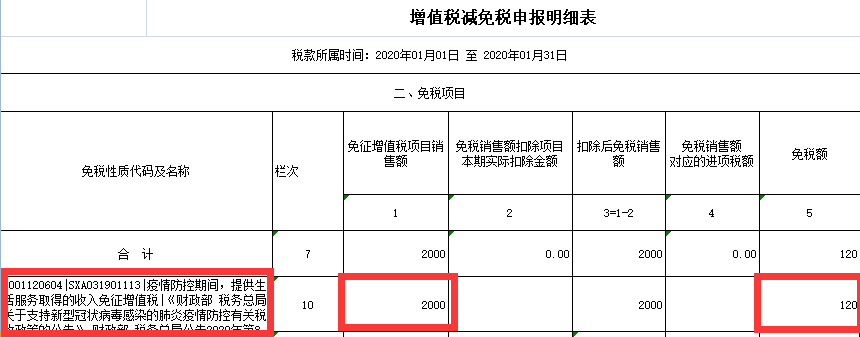

同时填写《增值税减免税申报明细表》,在免税项目处选择对应的减免代码(涉及疫情减免的代码是0001120602-0001120606),然后在对应栏次填写好数据后保存报表,进行申报即可:

(第5列“免税额”=第3列“扣除后免税销售额”×适用税率-第4列“免税销售额对应的进项税额”=1060×6%-0=63.6元)

减免代码如图所示:

正常开具免税发票的情形下,报表填写相信难不倒大家,那1月份已经开具了带税率的发票,该如何填报呢?以下分两种情况考虑(开具、申报相关操作以河北为例):

情况一:1月份已开具专票的:建议在征期先按征税方式填写报表进行申报扣款。等后期开出对应的红字发票和正常的蓝字普票,再进行申报减免。具体操作可参考:

正常采集发票信息:

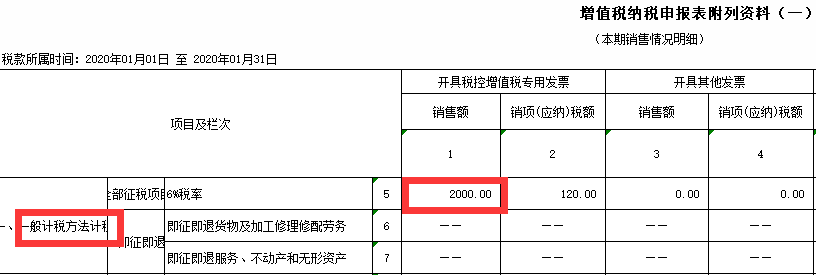

采集发票后,附表一自动生成:

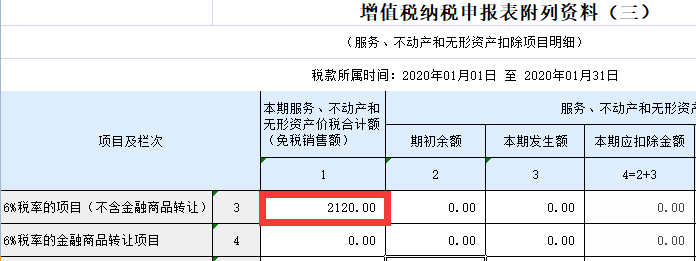

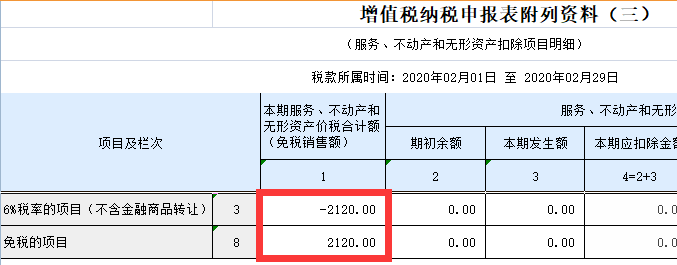

因涉及服务项目,但不涉及差额扣除,需要填写附表三第1列(价税合计金额),同时主表自动生成:

报表填写完成进行申报扣款即可。等下月开出对应的红字发票和正常的蓝字免税普票再进行申报减免,具体操作可参考:

正常采集发票信息,附表一自动生成:

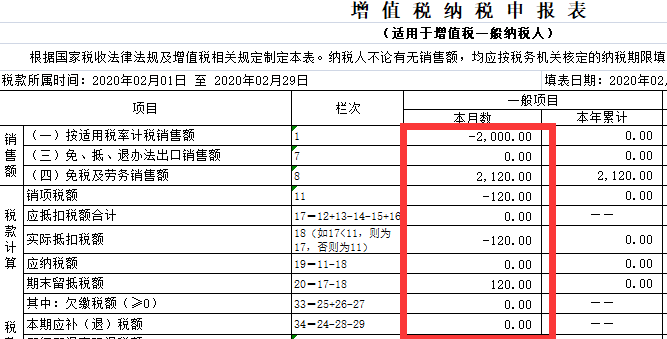

同时需要填写附表三第1列(价税合计金额)及《增值税减免税申报明细表》,最后主表数据自动生成:

(1月份缴纳的税款120元不会形成退税,会自动反应到主表20栏次形成留抵税额,放在后期抵减。)

注:关于免税发票开具时应该填写的金额为原开具专票的含税金额,还是不含税金额?其实,在享受免税政策的条件下,企业所收到的款项即为不含税收入。在交易双方没有异议的情况下,免税发票开具的金额就是原专票的含税金额。

情况二:1月份已开具普票:

根据国家税务总局的要求,公告下发之前已经开具适用税率的增值税普票,不需要将发票追回换开后才享受免税政策,可直接进行免税申报。公告下发之后的,正常开具免税普票才可以享受。

因此,发票采集界面金额按发票上的不含税金额录入,税率和税额也按发票上的录入,计税方式修改成免税,同时填写《增值税减免税申报明细表》,具体操作可参考:

发票采集界面如图所示:

采集发票后,附表一、附表三及主表数据自动生成,同时填写《增值税减免税申报明细表》,报表如图所示:

注:据了解河北地区1月份开具带税率的普票,如享受免征优惠,发票采集界面金额按照含税(价税合计)金额录入,计税方式选择免税,税率修改为0。各地开具方法建议以当地税局要求为准。

(点击图片返回专题首页)