分类所得个人所得税代扣代缴申报是指扣缴义务人向居民个人支付分类所得时,不论其是否属于本单位人员、支付的分类所得是否达到纳税标准,扣缴义务人应按月或按次计算个人所得税,在代扣税款的次月十五日内,向主管税务机关报送《扣缴个人所得税申报表(适用于分类所得代扣代缴)》和主管税务机关要求报送的其他有关资料。各项所得的计算,以人民币为单位。所得为人民币以外货币的,按照人民币汇率中间价折合成人民币缴纳税款。

实行个人所得税分类所得扣缴申报的应税所得包括:利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得。取得的所得适用比例税率,税率为百分之二十。

填写说明

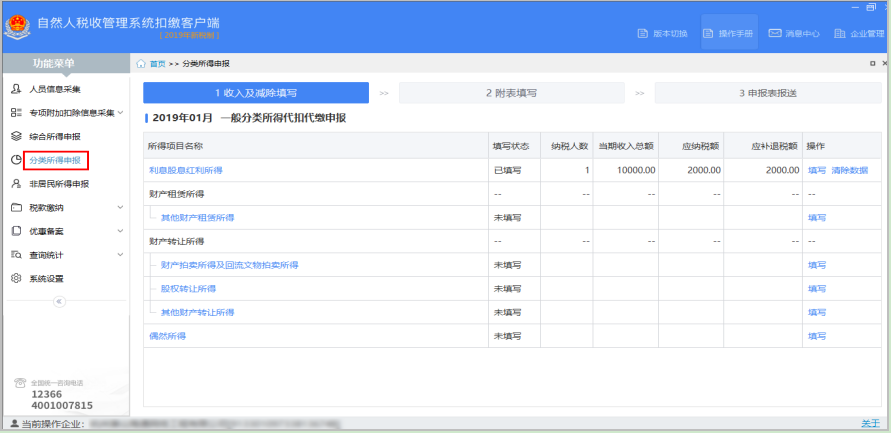

首页功能菜单点击【分类所得申报】,进入“一般分类所得代扣代缴申报”页面,页面上方为申报主流程导航栏,根据【1收入及减除填写】、【2附表填写】和【3申报表报送】三步流程完成分类所得代扣代缴申报。

1、收入及减除填写

点击界面下方一般分类所得申报表名称或【填写】进入表单,即可进行数据的录入。一般分类所得项目未发生重大调整,下面展示各分类所得填写界面,就调整项和注意点讲解。

(1)股息利息红利所得申报表

【应纳税所得额】:利息股息红利所得以每次收入额为应纳税所得额。

【税率】:取消利息股息红利所得中的“协定税率”,税率统一为20%。

(2)其他财产租赁所得申报表

其他财产租赁所得,分类所得中只有此项所得有减除费用概念,每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

【减免税额】:分类所得所有所得项目有符合规定的减免情形,均可填写。

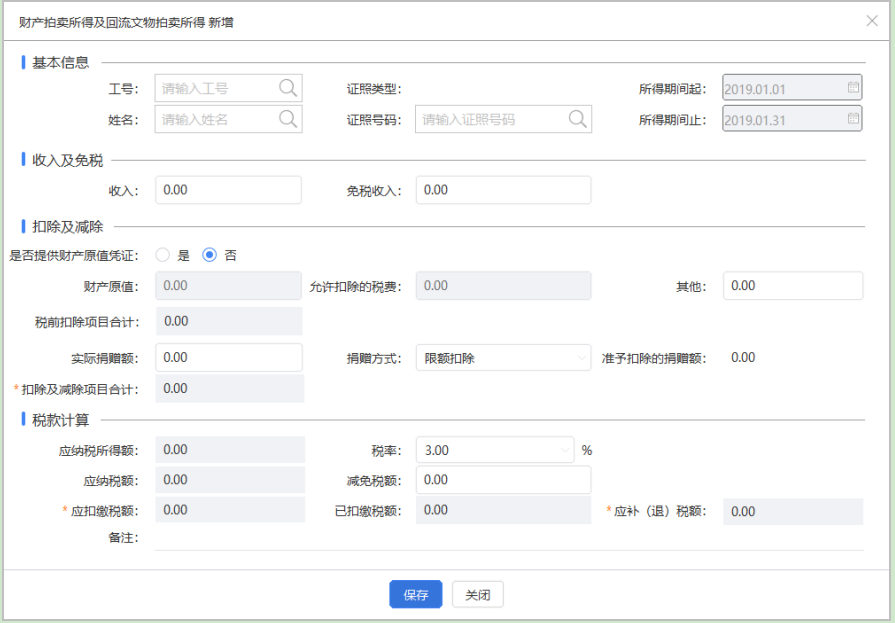

(3)财产拍卖所得及回流文物拍卖所得申报表

【是否提供财产原值凭证】若为“是”,以收入额减除财产原值、允许扣除的税费、其他和准予扣除的捐赠后的余额,为应纳税所得额,财产拍卖所得税率3%,回流文物拍卖所得税率2%。

【是否提供财产原值凭证】若为“否”,以收入额减除其他和准予扣除的捐赠后的余额,为应纳税所得额,税率是20%。

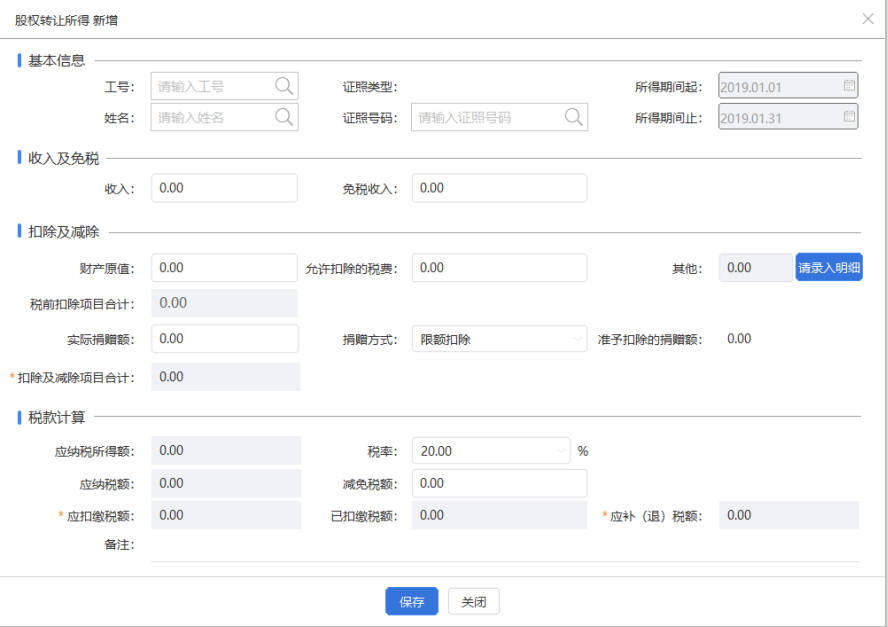

(4)股权转让所得申报表

【财产原值】:为买入价以及买入时按照规定缴纳的有关费用,或按相关规定确定的财产原值。

【其他】:里面包含【投资抵扣】和【其他】。

(5)其他财产转让所得申报表

【实际捐赠额】:填写当月收入中实际捐赠的金额。

【捐赠方式】:默认“限额扣除”,可下拉选择“限额扣除”、“全额扣除”或“混合”。个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可从其应纳税所得额中扣除,选择“限额扣除”;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定选择“全额扣除”。

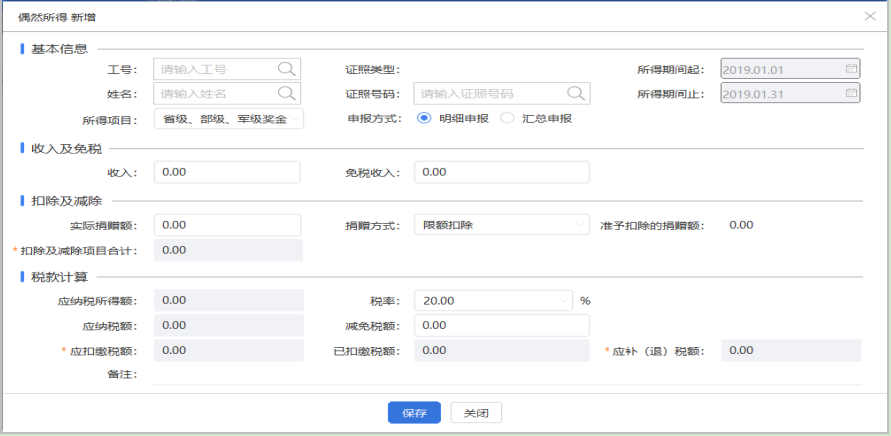

(6)偶然所得申报表

【所得项目】:包含“省级、部级、军级奖金”、“外国组织和国际组织奖金”、“见义勇为奖金”、“举报、协查违法犯罪奖金”、“社会福利募捐奖金、体彩奖金”、“有奖发票奖金”、“其他偶然所得”。

2、附表填写

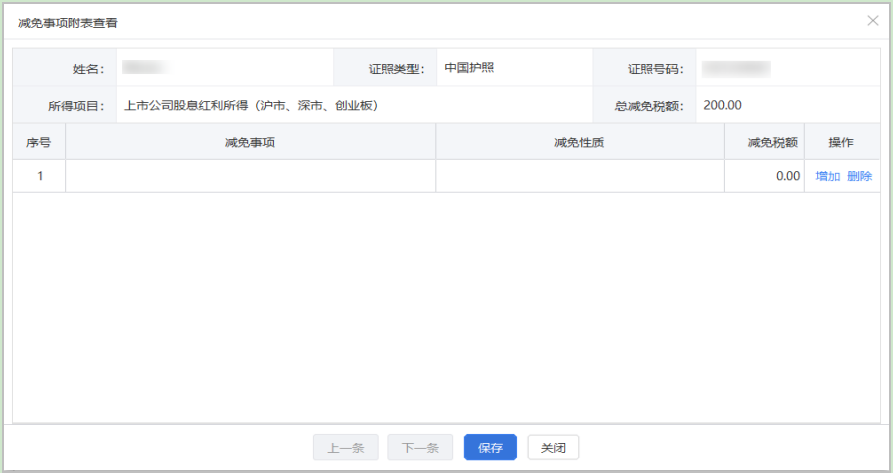

减免事项附表用于补充减免税额对应的具体减免事项等信息,整体业务与综合所得预扣预缴填写操作基本一致。

在分类所得项目中填写了减免税额,减免事项附表里会自动生成一条状态为未填写的减免税额记录,点击【填写】打开编辑界面,补充完善具体的减免事项和减免性质等信息,点击【保存】即可。

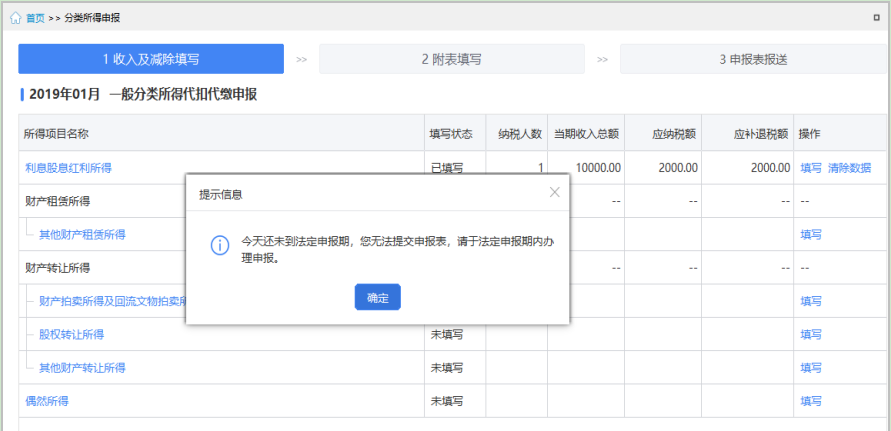

3、申报表报送

申报表报送用于完成一般分类所得代扣代缴的正常申报、更正申报以及作废申报操作。

注意事项:【申报表报送】需在法定申报期时才可点击进入申报界面。2019年1月税款所属期报表需在2019年2月时才可点击操作。