建筑业企业在向个人支付各项成本费用时,需要高度关注个人所得税的扣缴义务。

1、需要扣缴的税目

根据《个人所得税全员全额扣缴申报管理暂行办法》(国税发〔2005〕205号印发)第四条实行个人所得税全员全额扣缴申报的应税所得包括:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得;

(五)利息、股息、红利所得;

(六)财产租赁所得;

(七)财产转让所得;

(八)偶然所得;

(九)经国务院财政部门确定征税的其他所得。

新个人所得税法已将「经国务院财政部门确定征税的其他所得」税目取消,因此,可以预计,在2019年1月1日之后,建筑企业负有代扣代缴(或预扣预缴)义务的税目为上文之第(一)至第(八)项。

2、常见税目主要内容

(1)工资薪金所得,如建筑企业直接支付给职工(含农民工、季节工、临时工、离退休人员再任职、挂证人员、工资由本单位直接发放的劳务派遣人员)的与任职受雇有关的所得。

(2)劳务报酬所得,如建筑企业支付的专家评审费、不在本单位任职受雇的董事费、监事费、兼职人员收入等。

(3)稿酬所得,如建筑企业内部报刊,微信公众号,网站刊发员工或非员工的文章而支付的报酬。

注:此条无明确规定,本人主张按照稿酬所得征税,具体以相关文件为准。

(4)利息、股息、红利所得,如建筑企业自个人借款支付的利息、向个人股东分红等。

(5)财产租赁所得,如建筑企业自个人租入房屋,施工设备等。

(6)财产转让所得,如建筑企业自个人购入股权、房产等财产。

3、不需要扣缴的税目

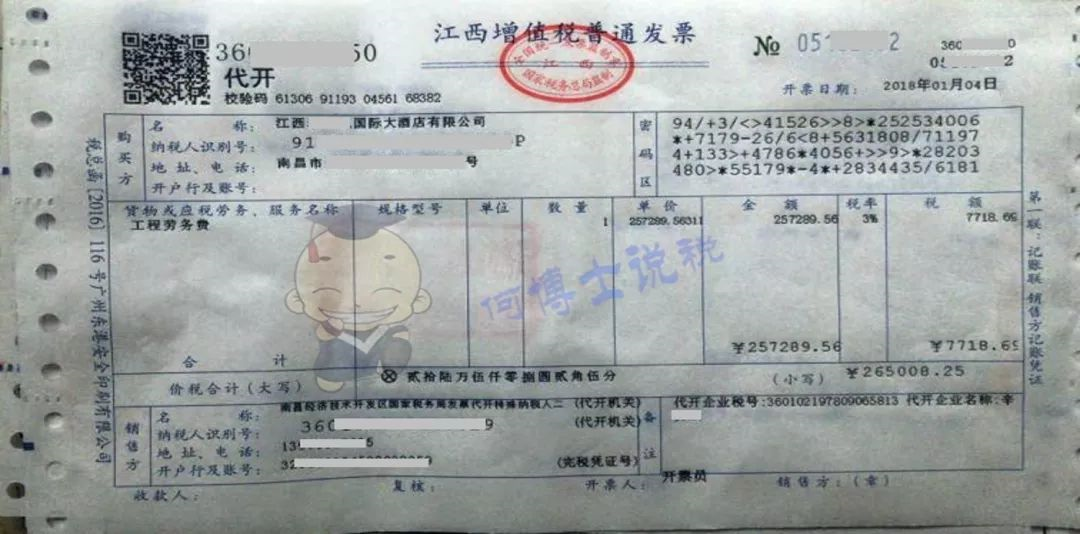

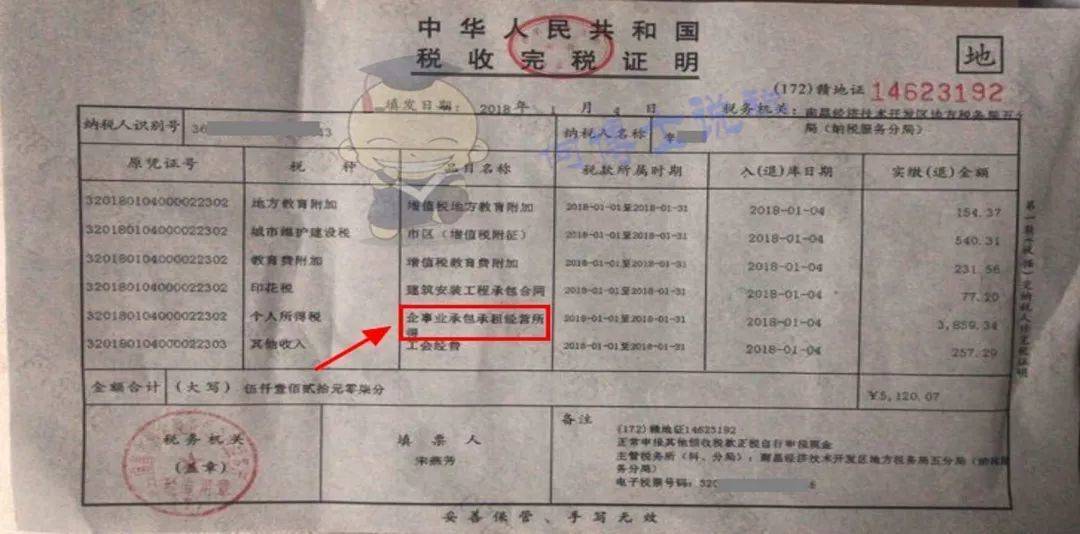

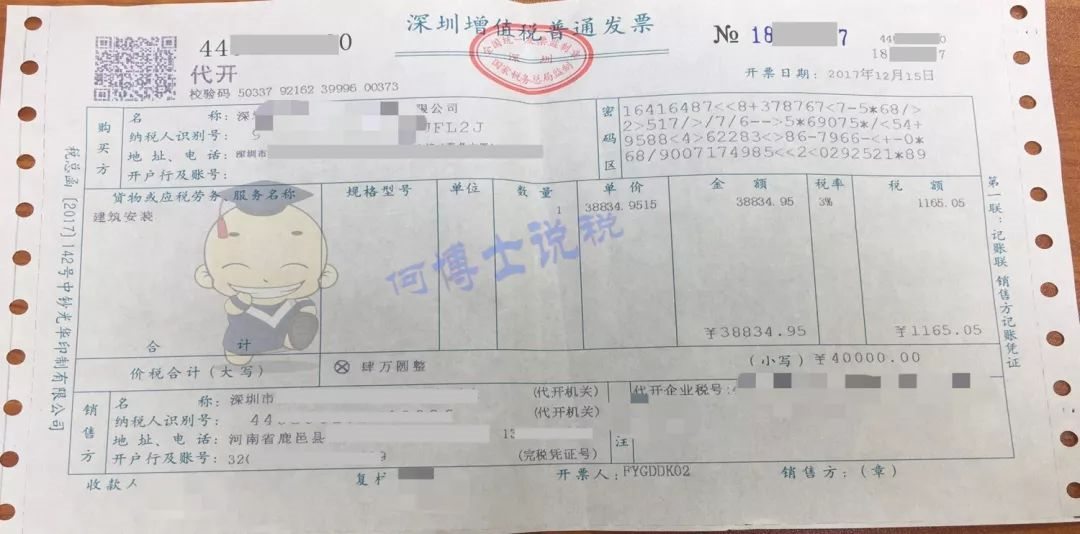

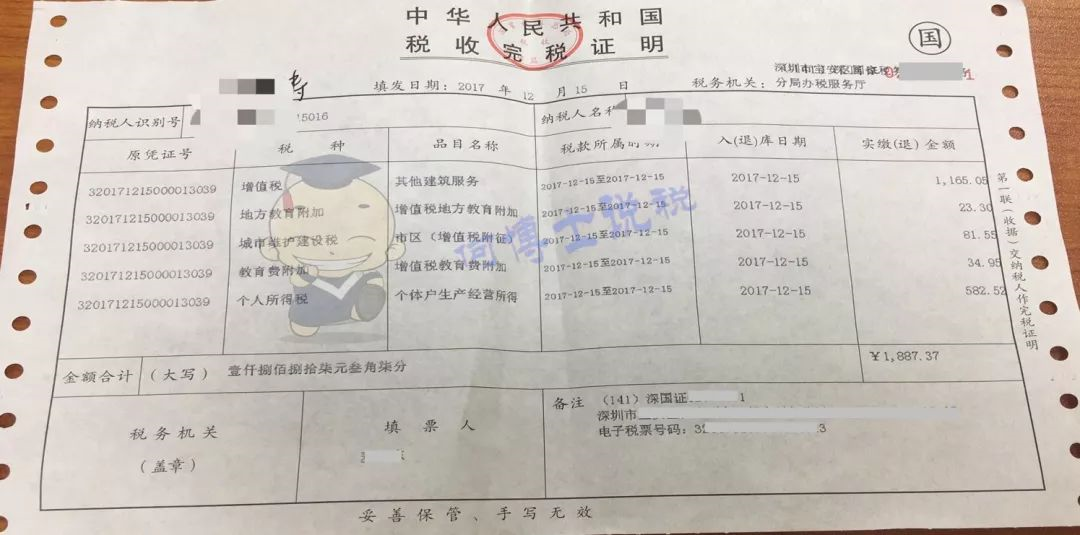

(1)如个人已按照「个体工商户的生产、经营所得」(新税法更名为「经营所得」)或者「对企事业单位承包经营、承租经营所得」(新税法已取消本税目)缴纳个人所得税,建筑企业在支付款项时,没有扣缴义务。

(2)建筑企业应当准确把握经营所得的内涵,如果对方个人应按照经营所得税目征税,则建筑企业没有代扣代缴个税义务,但建议要取得对方的完税证明(通常通过代开发票附征)。

《国家税务总局关于个人承包建筑收入征收个人所得税有关问题的批复》(国税函〔1999〕286号)

河北省地方税务局:

你局《河北省地方税务局关于我省居民在山西承包建筑收入征收个人所得税有关问题的请示》(冀地税函[1999]74号)收悉。经研究,现批复如下:

一、你省邯郸市临漳县居民郭恩在山西省长治市以承包方式从事建筑安装活动,应当自行申报缴纳其承包经营所得的个人所得税,长治市西城区常青建筑公司对郭恩应缴纳的个人所得税不负有代扣代缴义务。

二、鉴于郭恩在山西省长治市从事建筑安装活动,又从未向当地缴纳过个人所得税的实际情况,临漳县地方税务局有权对郭恩承包建筑收入的应缴个人所得税问题进行纳税检查、追缴税款和加收滞纳金。

4、应扣未扣的风险

《征管法》第六十九条:

扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。

来源:何博士说税

相关解读——

承包建筑安装业各项工程作业的承包人取得的收入,如何计算征收个人所得税?